Η Κυπριακή Δημοκρατία εξέδωσε με επιτυχία στις 19 Φεβρουαρίου 2019 νέο 15-ετές ομόλογο αναφοράς με τη μέθοδο της κοινοπραξίας ύψους €1000 εκ., σταθερού επιτοκίου, με ημερομηνία λήξης στις 26 Φεβρουαρίου 2034.

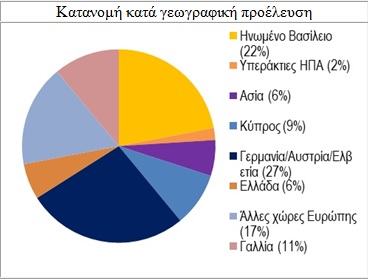

Σύμφωνα με την στατιστική κατανομή της έκδοσης παρατηρήθηκε υψηλή και διαφοροποιημένη διεθνής ζήτηση με τους επενδυτές από την Κυπριακή Δημοκρατία να αποτελούν μόνο το 9% της τελικής κατανομής και με τους επενδυτές από Γερμανία, Ελβετία και Αυστρία να αποτελούν το 27% της τελικής κατανομής.

Από την άλλη, οι διαχειριστές κεφαλαίων απέκτησαν το μεγαλύτερο μέρος της τελικής κατανομής με ποσοστιαία συμμετοχή 55%, ακολουθούμενοι από τις τράπεζες/ιδιωτικές τράπεζες (20%) και τα ασφαλιστικά/συνταξιοδοτικά ταμεία (10%).

Το ονομαστικό επιτόκιο και η απόδοση έχουν καθοριστεί στο 2,75% και 2,758% αντίστοιχα και η τιμή πώλησης στο 99,903%. Οι τράπεζες Citi, Goldman Sachs International και HSBC ενήργησαν από κοινού ως ανάδοχοι της εν λόγω έκδοσης.

Κύρια σημεία της συναλλαγής

Η Κυπριακή Δημοκρατία εκμεταλλευόμενη την επιτυχή υλοποίηση του χρηματοδοτικού προγράμματος κατά το 2017 και τη πρόσβαση στις αγορές τον περασμένο χρόνο, προχώρησε στην έκδοση νέου 15-ετούς ομολόγου αναφοράς με ημερομηνία λήξης την 26ην Φεβρουαρίου 2034.

Της έκδοσης προηγήθηκε μια σειρά συναντήσεων με επενδυτές σε Λονδίνο, Παρίσι, Μιλάνο, Μόναχο και Φρανκφούρτη. Ενόψει της θετικής ανταπόκρισης που λήφθηκε από τους επενδυτές κατά τις υπό αναφορά συναντήσεις, ο εκδότης επέλεξε τη λήξη χρέους των 15 ετών και το ποσό του 1 δισ. ευρώ.

Η έκδοση του νέου ομολόγου αναφοράς διάρκειας 15 ετών ανακοινώθηκε επίσημα τη Δευτέρα 18 Φεβρουαρίου στις 12:43 ώρα Κεντρικής Ευρώπης. Την Τρίτη 19 Φεβρουαρίου στις 8:54 ώρα Κεντρικής Ευρώπης καταγράφηκε ως αρχική κατευθυντηρία γραμμή απόδοσης οι 200 μονάδες βάσης πάνω από την τιμή αναφοράς mid-swaps ώστε να δοθεί χρόνος στους επενδυτές να μελετήσουν τη συναλλαγή πριν την αναμενόμενη εκτέλεση της.

Οι ανάδοχοι άρχισαν να λαμβάνουν ενδείξεις έντονου ενδιαφέροντος από τους επενδυτές για την νέα έκδοση ύψους πέραν των €6,0 δισ. (περιλαμβανομένων και προσφορών ύψους €750 εκ. από τους ανάδοχους). Το βιβλίο προσφορών άνοιξε επίσημα την Τρίτη 19 Φεβρουαρίου 2018 στις 10:46 ώρα Κεντρικής Ευρώπης, με αναθεωρημένη κατευθυντήρια γραμμή απόδοσης στις 185 μονάδες βάσης πάνω από την τιμή αναφοράς mid-swaps.

Η ζήτηση από τους επενδυτές συνέχισε να μεγαλώνει κατά τη διάρκεια του πρωινού με μεγάλο ενδιαφέρον από τη διεθνή επενδυτική κοινότητα, επιτρέποντας στον εκδότη να καθορίσει το ύψος της έκδοσης στο €1 δισ. και να μειώσει περαιτέρω την κατευθυντήρια γραμμή απόδοσης κατά 10 μονάδες βάσης δηλαδή στις 175 μονάδες βάσης πάνω από την τιμή αναφοράς mid-swaps, ανακοινώνοντας έτσι το κλείσιμο των βιβλίων προσφορών στις 12:30 ώρα Κεντρικής Ευρώπης.

Η συνολική ζήτηση από τους επενδυτές ανήλθε στα €8,1 δισ., κάτι το οποίο αποτελεί το μεγαλύτερο ποσό προσφορών που εξασφάλισε η Κυπριακή Δημοκρατία από την επιστροφή της στις αγορές τον Ιούνιο του 2014.

Η συναλλαγή τιμολογήθηκε στις 17:44 ώρα Κεντρικής Ευρώπης με τιμή μετρητών 99,903% και απόδοση 2,758%, προσφέροντας έτσι ένα ελάχιστο περιθώριο πάνω από την θεωρητική εύλογη αξία της καμπύλης επιτοκίων της δευτερογενούς αγοράς.

Η επιτυχία της έκδοσης αντικατοπτρίζει τη ψήφο εμπιστοσύνης της διεθνούς επενδυτικής κοινότητας στην Κυπριακή Δημοκρατία.

Πλαίσιο Πολιτικής

Ο αντικειμενικός σκοπός της έκδοσης ευθυγραμμίζεται με την υφιστάμενη Στρατηγική Διαχείρισης Δημόσιου Χρέους της Κυπριακής Δημοκρατίας για περαιτέρω επέκταση της καμπύλης επιτοκίων, τη διαχείριση του κινδύνου αναχρηματοδότησης μέσω της εξομάλυνσης του χρονοδιαγράμματος λήξεως χρέους, τη βελτίωση των σχέσεων με το επενδυτικό κοινό και την επέκταση της επενδυτικής βάσης.